Bankerne kritiseres voldsomt i medierne i øjeblikket for at sælge investeringsprodukter, hvor bankerne selv forventer et afkast på 0%. Hvis du istedet søger uvildig rådgivning og investerer i indeks ETF’ere, vil du typisk få bedre afkastmuligheder, en lavere risiko for tab og samtidig kunne spare 30-60.000 kr i årlige omkostninger. De udskældte bankprodukter er bl.a. Nordeas Premium Portefølje moderat og Danske Banks Flexinvest Fri. Er du investeret i et af disse produkter, koster det dig typisk 1,7-2,5% årligt. Har du 3 mio. kr. investeret, er de årlige udgifter til banken 51-75.000 kr.

Har du banken til at forvalte dine ratepensions- og alderspensionsinvesteringer, vil billedet være det samme: Forventning om et afkast nær 0% og omkostninger på 1,7-2,5% årligt.

De meget lave obligationsrenter er hovedårsagen til bankernes lave afkastforventninger for deres investeringsforeninger. Den 30-årige realkreditrente er på 1% og samtlige statsobligationer giver negativ rente. Derfor er der meget ringe muligheder for et positivt afkast på obligationer – der er tværtimod en risiko for store kurstab på obligationer, når renten igen stiger til et mere normalt niveau. Når bankerne på trods af risikoen rådgiver kunderne til at investere i investeringsforeninger med obligationer, hænger det sammen med, at bankerne ikke yder uvildig rådgivning. Banken tjener ikke penge på at rådgive kunden til at lade den del af formuen, der skal investeres med lav risiko, stå kontant – tværtimod, så taber bankerne penge på, at kunderne har penge stående kontant.

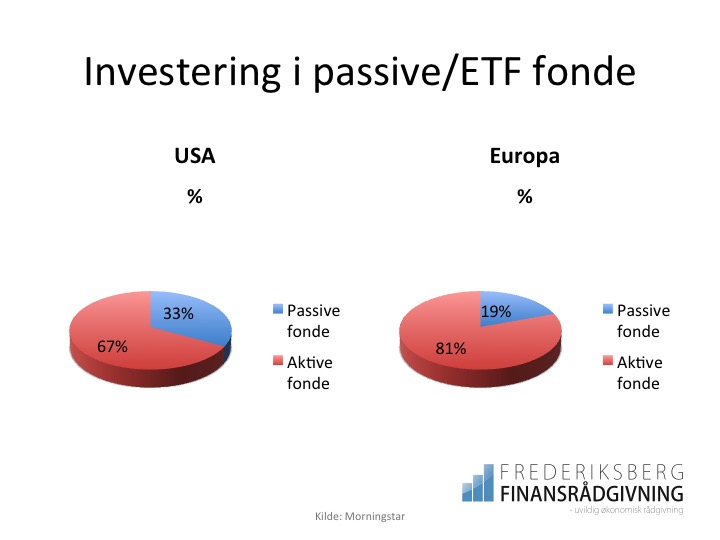

En anden årsag til de forventede lave afkast på bankernes investeringsprodukter er de høje omkostninger til såkaldt aktiv forvaltning. De højere omkostninger kunne være godt givet ud, hvis bankernes investeringsforeninger kunne give et højere afkast end markedsafkastet. Men det har ikke vist sig at være tilfældet. Det uafhængige analyseinstitut Morningstar har gentagne gange påvist, at de fleste aktivt forvaltede investeringsforeninger giver et dårligere afkast end markedsindekset. ETF indeksinvestering har igennem mange år vist sig at give et bedre afkast, fordi de giver et markedsafkast og har meget lave omkostninger. Bankernes indtjening på at rådgive om ETF investering er kun en lille brøkdel af, hvad de tjener på at rådgive om investering i deres egne investeringsforeninger. Derfor rådgiver de typisk ikke om ETF investering.

Kontakt Frederiksberg Finansrådgivning for et uforpligtende møde om uvildig rådgivning på tlf. 2527 7429 eller skriv til os her

Læs mere om: