Jeg søgte uvildig finansiel rådgivning hos Frederiksberg Finansrådgivning, da det til min overraskelse viste sig, at jeg betalte 278.000 kr årligt i gebyrer til min bank. Jeg følger nu Frederiksberg Finansrådgivnings investeringsråd og har derved nedbragt mine årlige investeringsomkostninger til 56.000 kr, inklusive Frederiksberg Finansrådgivnings honorar.

Således udtaler en kunde hos Frederiksberg Finansrådgivning, der har investeret 10 mio. kr. og hvert år sparer 222.000 kr ved at skifte fra bankrådgivning til uvildig finansiel rådgivning.

Quick links til denne sides emner om finansiel rådgivning:

- Finansiel rådgivning og økonomitjek

- Uvildig Investeringsrådgivning

- Et typisk rådgivningsforløb

- Det betaler du for

- Priser for finansiel rådgivning

- Tips til hvordan du bør investere

Book et uforpligtende møde. Ring +45 2527 7429 eller skriv her

Formuerådgivning

1.1 Formuerådgivning

Jeg rådgiver dig omkring anbringelse af din formue. Du får personlig formuerådgivning med udgangspunkt i din livssituation, din økonomi og din tidshorisont for, hvornår du skal bruge pengene. Har du arvet en sum penge, eller på anden måde fået flere penge mellem hænderne, rådgiver jeg om, hvordan du bedst placerer pengene. Måske har du gæld, det kan være hensigtsmæssigt at indfri. Måske vil det være en god idé at placere pengene i ejendom, aktier eller obligationer.

1.2 Pension

Måske står du overfor at skulle på pension eller allerede er på pension og mangler overblik over din økonomi. Eller du er i tvivl om, hvordan du bedst investerer dine pensionsmidler. Så kan det være en god idé med en all-round analyse af din økonomi og dine pensionsinvesteringer. I analysen af dine pensionsinvesteringer ser jeg på de elementer, der har størst betydning for afkastet af dine pensionsmidler:

- Din tidshorisont – hvornår skal du bruge pengene

- Hvordan ser din økonomi ud i øvrigt og hvordan er dine præferencer

- Spredning af risiko i dine investeringer

- Årlige omkostninger ved dine nuværende investeringer

Book et uforpligtende møde om uvildig rådgivning. Ring 2527 7429 eller skriv her

2.0 Uvildig Investeringsrådgivning

2.1 Elementer i investeringsrådgivningen:

- Hvordan du investerer med laveste omkostninger uden at gå på kompromis med afkast

- Din tidshorisont og risikovillighed

- Om du skal investere i aktier, obligationer eller ejendom

- Hvilket afkast der er realistisk med den sammensætning af værdipapirer, du har

2.2 Uvildig investeringsrådgivning

Jeg yder uvildig investeringsrådgivning. Det betyder, at min investeringsrådgivning er uafhængig af banker og andre udbydere af investeringsforeninger. Jeg rådgiver alene ud fra, hvad er bedst for dig som kunde. Jeg tjener ikke penge på at anbefale dig bestemte investeringsforeninger.

Har du en formue er på 4 mio. kr. eller mere, tilbyder jeg et gratis møde om omkostningstjek på dine investeringer. Mine kunder kan typisk som minimum halvere deres omkostninger. Dvs. de sparer 1-2% i omkostninger, når de følger mine anbefalinger – vel at mærke uden, at det går ud over afkastmulighederne.

For private kunder er det som oftest mest fornuftigt at investere i indeksforeninger og ETF’ere pga. de høje udgifter, der er forbundet med at investere i bankernes aktive investeringsforeninger.

3.0 Et typisk rådgivningsforløb

Du er velkommen til at booke et uforpligtende møde, hvor vi taler om dine ønsker og behov. På baggrund af mødet får du en vurdering af, om vi kan hjælpe dig og hvad rådgivning vil koste. Mødet er helt uforpligtende for dig.

Du behøver først at beslutte dig for, om du ønsker at tage imod tilbuddet om rådgivning, når du efterfølgende modtager tilbuddet.

Jeg lægger stor vægt på at hjælpe dig igennem hele processen. Når du skal gennemføre de anbefalede ændringer, kan der opstå spørgsmål. Dem tager vi sammen på telefonen, mail eller et ekstra møde. Naturligvis uden ekstra beregning.

4.0 Det betaler du for

Investeringsrådgivning koster 0,4% + moms i årligt gebyr. For beløb, der overstiger 8 mio kr. er gebyret 0,2%+ moms årligt. Minimumsgebyr for investeringsrådgivning er 16.000 kr + moms årligt. Når du har en investeringsrådgivningsaftale med mig, holder jeg løbende øje med dine investeringer. Du bliver kontaktet, når jeg anser det for hensigtsmæssigt at købe eller sælge værdipapirer i din portefølje.

I prisen for investeringsrådgivning er inkluderet kvartalsrapporter med oversigt over udviklingen i dine investeringer, halvårlige personlige investeringsmøder samt mulighed for et ekstra “in between” møde, hvis du får behov for ekstra rådgivning.

Har du brug for et økonomitjek, overblik over dine pensionmidler o.lign. får du en fast pris på rådgivningen, som beregnes på baggrund af timeforbrug.

Ønsker du blot mundtlig rådgivning om nogle konkrete ting, f.eks. hjælp til overblik over dine pensionsopsparinger, er det også muligt at få dette på timebasis.

Book et uforpligtende møde. Ring 2527 7429 eller skriv her

5.0 Tips til hvordan du bør investere

Centralt i formuerådgivning er, at du har en god spredning på dine investeringer og samtidig holder omkostningerne så lave som muligt. Det giver det bedste afkast på længere sigt.

Her nogle tips til, hvordan du bør gøre:

5.1 Risikospredning

Læg ikke alle æg i én kurv, siger et gammelt ordsprog. Det er præcis det, risikospredning drejer sig om. Når du investerer, skal du investere i et større antal aktier, hvor du både har investeret i mange forskellige brancher og lande. Den nemmeste og billigste måde at opnå denne spredning på er gennem investering i fonde.

5.2 Investeringsforeninger eller ETF.

Investering i investeringsforeninger og ETF (Exchange Traded Funds) er den bedste og billigste måde at opnå en god spredning af sine investeringer. Aktivt forvaltede investeringsforeninger og ETF’ere har højere gebyrer end indeks fonde, og da mange undersøgelser peger på, at aktivt forvaltede foreninger ikke giver et højere afkast end indeksfonde, er det ikke pengene værd at investere i aktivt forvaltede fonde.

Omkostningerne ved at investere i indeks ETF’ere er væsentligt lavere end for tilsvarende indeks investeringsforeninger. Her kan man typisk spare 0,5-0,7%.

Den væsentligste årsag til forskellen på omkostninger mellem investeringsforeninger og sammenlignelige ETF’ere er, at banker tjener mere på investeringsforeningerne. Derfor kan det også være svært at finde en bank, der vil anbefale investering i ETF’ere.

5.3 Investeringsomkostninger

Omkostninger er af stor betydning for, hvilket afkast man selv får i hånden, når man investerer.

Hvis du lader din bank investere for dig i aktive investeringsforeninger vil de årlige omkostninger typisk være omkring 2-2,5%%. Frederiksberg Finansrådgivnings årlige investeringsomkostninger (inkl. honorar) vil typisk være 0,6%.

Hvis du investerer 1 mio kr. i 20 år med årlige omkostninger på 2,4%, vil du i løbet af 20 år betale 649.327 kr. mere i investeringsomkostninger, end hvis du betaler 0,6% i årlige omkostninger.

6.0 Priser for uvildig finansiel rådgivning

Årligt honorar for investeringsrådgivning:

0-8 mio. kr. 0,4% + moms

8 mio. kr. < 0,2% + moms

Minimum 16.000 kr. + moms.

Konsulentbistand

Prisen for konsulentbistand er kr. 1600 kr. + moms pr time.

7.0 Forbrugerrådet om uvildig økonomisk rådgivning

Forbrugerrådets blad Tænk anbefaler at søge rådgivning hos en uvildig økonomisk rådgiver, der har Finanstilsynets tilladelse. Frederiksberg Finansrådgivning har Finanstilsynets tilladelse som uvildig investeringsrådgiver.

Se Forbrugerrådets artikel “Find en god uafhængig økonomirådgiver”

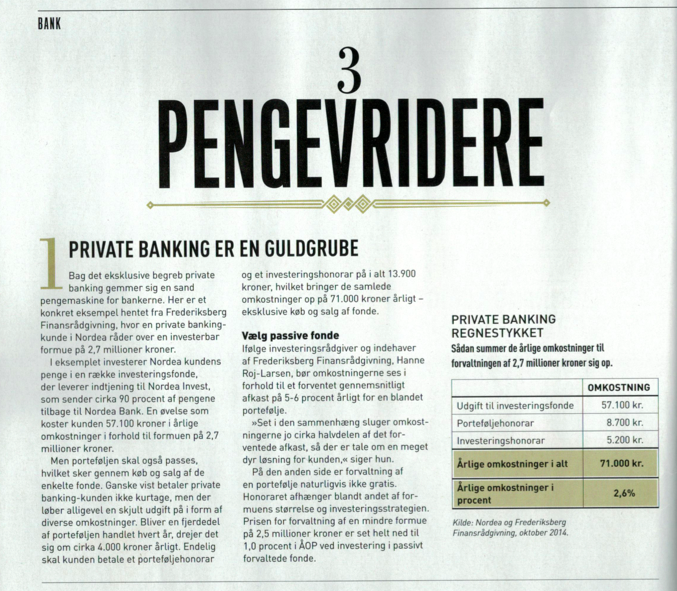

8.0 Penge & Privatøkonomi om bankernes høje gebyrer

Penge og Privatøkonomi skrev i februar 2015 om bankernes høje gebyrer på investeringer. Artiklen er baseret på oplysninger fra Frederiksberg Finansrådgivning. Se artiklen her: